家族信託とは、自分の財産管理を信頼できる家族に託し、その家族が財産の管理・運用を行う仕組みです。

近年、高齢化や認知症などに備える方法として注目され、従来の成年後見制度や遺言と異なり、柔軟な資産管理・承継が可能な点が特長です。

家族信託を活用することで、将来的に自分自身が判断能力を失った場合でも、信頼する家族に財産を管理してもらい、安心して資産を活用できます。

このページの目次

1. 家族信託の仕組みと登場人物

家族信託は、財産の所有権と管理権を分けることで柔軟な管理を可能にする仕組みです。登場人物には、以下の3者が含まれます。

1. 委託者

信託財産を託す人で、通常は財産を所有する人(親など)が委託者になります。財産の所有権を一時的に譲る形になりますが、信託目的や運用方法については細かく指定できます。

2. 受託者

信託財産を管理・運用する人で、委託者が信頼できる家族(子どもなど)を受託者として指定します。受託者は、委託者が決めた信託目的に従い、管理・運用を行います。

3. 受益者

信託財産の利益を受け取る人で、通常は委託者本人が受益者になります。例えば、不動産から得られる賃貸収入や預貯金の利息などが受益者に渡ります。また、委託者が亡くなった後、利益を受け取る人(次の世代の受益者)をあらかじめ指定しておくことも可能です。

2. 家族信託が注目される理由

高齢化や認知症の増加に伴い、財産管理の新しい手段として家族信託が注目されています。従来の成年後見制度や遺言と比較すると、家族信託には次のようなメリットがあり、柔軟な財産管理・承継が可能です。

2.1 認知症対策としての財産管理

認知症や判断能力が低下した場合、本人が財産管理や運用を行うことは難しくなります。成年後見制度を利用すると、家庭裁判所が後見人を選任し、財産管理が行われますが、財産の売却や処分が柔軟に行えないことが多く、本人や家族の意向に添えないことがあります。

家族信託では、信頼できる家族が管理を代行するため、家庭裁判所の関与なく柔軟に資産を運用・管理でき、認知症対策として有効です。

2.2 遺言の代わりとして財産を次世代に承継

家族信託では、財産の管理だけでなく、次世代への承継も可能です。例えば、委託者が亡くなった後、子どもが受益者となり、さらには孫への財産承継まで設定できます。

通常、遺言書では一代限りの相続指定が限界ですが、家族信託は、複数世代にわたる財産承継を設計できるため、二次相続まで見据えた資産の移転が可能です。

2.3 節税効果や資産の流動性確保

家族信託を活用すると、相続発生前に財産を次世代に移す準備ができ、相続時の混乱を避けることができます。また、信託財産として管理された資産は、受託者が売却などの判断を行えるため、財産の流動性を保つことが可能です。

例えば、不動産を信託財産とし、管理・運用の選択肢を持つことで、相続税の負担が軽減されるケースもあります。

3. 家族信託で管理できる財産の種類

家族信託の対象となる財産は多岐にわたりますが、以下の財産が一般的に信託財産として活用されています。

不動産

自宅や賃貸物件、土地など。受託者が管理することで、賃料収入を得たり、将来的に売却して現金化することが可能です。

預貯金

受託者が信託用の口座を管理することで、財産の運用や生活費の支払いに充てることができます。

有価証券

株式や債券、投資信託など。資産運用を希望する場合、信託財産として受託者が管理することで、投資の継続が可能です。

4. 家族信託の手続きの流れ

家族信託を開始するためには、以下の手順で進めます。

4.1 家族信託の相談・計画

まず、信託契約の目的や内容を明確にし、家族で話し合います。具体的には、どの財産を信託するか、誰を受託者にするか、信託期間や条件などを検討します。

4.2 信託契約書の作成

家族信託の内容を正式に決めたら、契約内容を法的に有効にするため、信託契約書を作成します。信託契約書には、委託者・受託者・受益者、信託財産の内容、信託目的、管理・運用方法などを記載し、公正証書として作成することが一般的です。

4.3 財産の名義変更手続き

信託契約が完了したら、不動産などの財産の名義を受託者に変更します。不動産の場合は、信託登記を行うことで、信託財産としての管理が開始されます。預貯金や有価証券についても、信託専用の口座を開設し、管理の対象とします。

5. 家族信託のメリットとデメリット

メリット

- 柔軟な財産管理

認知症や判断能力の低下があっても、受託者が資産を管理し、家族の意向に沿って柔軟に財産を運用できます。 - 複数世代にわたる財産承継

財産を一代限りでなく、子どもや孫へと次世代に渡して承継することが可能です。 - 家庭裁判所の関与が不要

成年後見制度と異なり、家族で合意した内容に基づいて財産を管理・運用できるため、手続きが簡便です。

デメリット

- 手続きに費用がかかる

信託契約書の作成や公正証書化、登記手続きなどで、初期費用がかかります。また、専門家に依頼する場合、別途費用が発生します。 - 信託対象が限定される

家族信託では一部の財産(年金や一部の保険商品など)は信託の対象外となるため、全ての財産を管理できるわけではありません。 - 信託終了後の管理が必要

信託が終了すると、財産の管理や相続に関して再度手続きが必要になります。家族信託が永続的なものではない点に注意が必要です。

6. 家族信託を活用する際の注意点

家族信託を活用する際には、以下の点に注意が必要です。

受託者の信頼性

受託者は信託財産の管理・運用を行う重要な役割を担います。信頼できる家族を選ぶことが不可欠で、できれば管理能力や誠実さを備えた人を選びましょう。

信託契約内容の慎重な設計

信託契約は、法的に有効である必要があり、契約内容に不備があると無効になる可能性もあります。法的な知識を持つ専門家(司法書士や弁護士)に相談し、契約内容を設計することが推奨されます。

信託財産の管理コスト

信託の運用には、税金や管理費用が発生することがあります。信託財産の収益や維持費用についても考慮し、負担にならないように計画を立てましょう。

まとめ

家族信託は、家族に財産管理を託し、柔軟に資産を管理・承継できる新しい方法です。従来の成年後見制度や遺言では対応が難しい認知症対策や、二次相続まで見据えた財産の承継に適しています。

一方で、契約の手続きや管理に一定の費用がかかるため、家族の状況や財産内容に応じて適切に活用することが大切です。

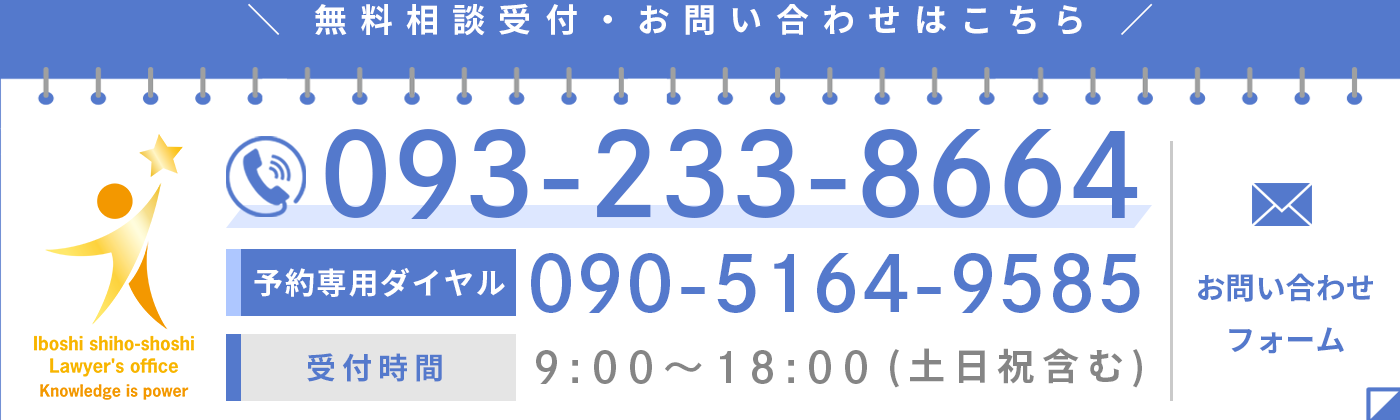

家族信託についてさらに詳しいご相談や信託契約のサポートを希望される方は、ぜひ当事務所までお気軽にお問い合わせください。