家族信託は、自分の財産管理を信頼できる家族に任せ、柔軟な資産管理を可能にする制度で、認知症対策として近年非常に注目されています。

認知症になると判断能力が低下し、預貯金の引き出しや不動産の売却が本人の意思だけでできなくなりますが、家族信託を活用することで、認知症になっても家族がスムーズに財産管理を行えます。

以下では、認知症対策としての家族信託の重要性について詳しく解説します。

このページの目次

1. 認知症対策が必要な理由

高齢化社会が進む中で、日本では65歳以上の高齢者の約7人に1人が認知症と診断されると言われています。認知症になると判断能力が低下し、日常生活での意思決定や財産管理が難しくなります。その結果、次のような問題が発生します。

預貯金や資産の凍結

認知症になると、銀行口座からの引き出しや資産の移動が制限され、日常生活に必要な費用の支払いが困難になることがあります。

不動産売却ができなくなる

認知症によって判断能力が失われると、所有する不動産の売却や処分が本人の意思だけでは行えず、家族も対応が難しくなります。

財産の管理が難航

株式や投資信託などの資産管理が困難になるほか、遺産分割において家族間でのトラブルが生じる可能性があります。

2. 家族信託による認知症対策のメリット

家族信託は、財産管理において従来の成年後見制度に代わる柔軟な対策手段として利用されています。家族信託を活用することで、認知症になった後も家族が本人の財産を適切に管理し、生活費の確保や資産の運用をスムーズに行うことが可能になります。

2.1 成年後見制度より柔軟な財産管理

成年後見制度では、後見人が選任されると、家庭裁判所の監督下で財産管理が行われます。しかし、成年後見制度は財産の処分や運用が制限されることが多く、本人や家族の意向を十分に反映できないことがしばしばあります。

一方で家族信託では、信頼できる家族に財産の管理権限を託すことで、家庭裁判所の関与を受けずに柔軟な財産管理が可能です。

2.2 生活費や介護費用の確保

家族信託を通じて、預貯金や不動産収益などを信託財産とし、認知症の進行後も受託者が信託財産から生活費や介護費用を支払うことが可能です。例えば、信託用の銀行口座を開設することで、生活に必要な支払いが途切れずに継続できるため、安心して生活を維持できます。

2.3 資産の有効活用と流動性の確保

家族信託を利用すれば、受託者が信託財産を運用・管理する権限を持つため、不動産の売却や賃貸収入の管理、必要に応じた金融資産の運用が可能です。これにより、資産の流動性が確保され、認知症後も安定した収益が得られる点が大きなメリットです。

3. 家族信託の具体的な活用例

家族信託を利用することで、認知症対策としてどのような具体的な管理が可能になるのか、いくつかのケースで見てみましょう。

ケース1:自宅や収益不動産の管理

高齢者の方が所有する自宅や収益不動産を信託財産とし、信頼できる家族を受託者に指定して管理を委ねます。受託者は、必要に応じて不動産を売却して介護施設の入居費用を捻出したり、収益不動産から得られる賃料を利用して生活費や医療費を支払うことが可能です。

ケース2:預貯金や投資信託の管理

現金や預貯金、投資信託などの金融資産を信託財産とし、信託用の銀行口座を通じて管理します。認知症の発症後も、受託者が適切に管理し、必要なときに資金を引き出して生活費や医療費に充てることができます。

また、受託者が運用指示を行うことで、投資信託などの資産運用を継続することも可能です。

ケース3:長期的な介護計画の実現

家族信託では、信託契約により受託者が将来的にどのような管理・支出を行うべきかを細かく指定できます。

たとえば、「介護が必要になった場合、介護施設の費用は信託財産から支払う」「自宅を売却して介護費用に充てる」などの具体的な指示を盛り込むことで、長期的な介護計画が実現できます。

4. 家族信託の手続きの流れ

認知症対策として家族信託を設定する場合、以下の手順で進めます。

家族や信頼できる専門家(司法書士や弁護士、税理士)に相談し、どの財産を信託にするか、受託者を誰にするかなどを決め、目的や希望に沿った信託計画を立てます。

信託の目的や財産の管理方法を詳細に記載した信託契約書を作成します。ここでは、信託財産の内容や運用方針、受託者の責任などを法的に有効な書面として残します。

信託契約を締結した後、信託する財産の名義を受託者に変更します。不動産の場合は信託登記を行い、預貯金や有価証券については信託専用の口座を開設して管理を開始します。

5. 家族信託を活用する際の注意点

5.1 信頼できる受託者の選任

家族信託において、受託者は財産を管理する重要な役割を担うため、信頼できる人物であることが不可欠です。家族の中でも管理能力や誠実さに定評がある人を選び、トラブルを避けるためにも事前にしっかりと話し合っておくことが大切です。

5.2 信託契約書の慎重な作成

信託契約書は、後々のトラブルを防ぐために、詳細に記載することが求められます。契約書には、財産管理の方法や信託の目的、終了条件などを明確にし、専門家のサポートを受けて法的に問題のない内容にすることが重要です。

5.3 信託財産の対象外の確認

家族信託で管理できる財産は、不動産や金融資産などが一般的ですが、年金や一部の生命保険金など、信託の対象にできない財産もあります。どの財産を信託するか、適用範囲についても慎重に確認が必要です。

まとめ

家族信託は、認知症などで判断能力が低下した際にも、信頼できる家族に財産管理を任せられる柔軟な制度であり、成年後見制度よりも柔軟で実用的な対策として注目されています。

信託契約に基づき、生活費や介護費用の支払い、資産の運用などがスムーズに行えるため、将来の不安を軽減し、本人や家族にとっても安心な生活を支援します。

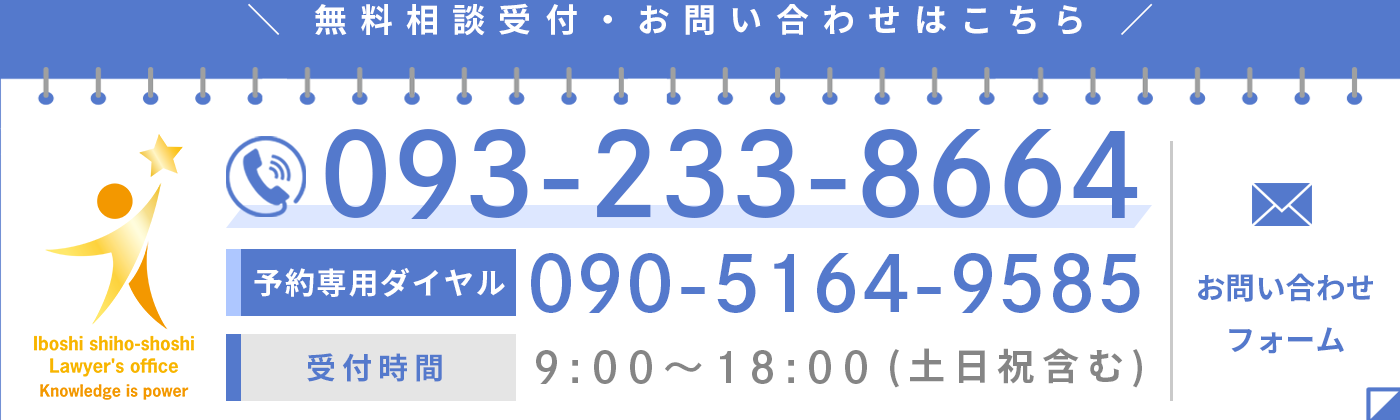

当事務所では、認知症対策としての家族信託の設計や信託契約書の作成、財産管理に関するご相談も承っております。今後の財産管理についてご不安がある方は、ぜひ一度ご相談ください。